椿不動産の夏期休業日についてお知らせします。

★夏期休業日:

2022年8月11日(木)~2022年8月15日(月)

休業明けの営業開始は、8月16日(火)からとなります。

尚、休業期間中のお問い合わせに関しましては、

お問い合わせフォームにてお願いいたします。

https://tsubaki-f.com/contact.php

スタッフ一同

椿不動産の夏期休業日についてお知らせします。

★夏期休業日:

2022年8月11日(木)~2022年8月15日(月)

休業明けの営業開始は、8月16日(火)からとなります。

尚、休業期間中のお問い合わせに関しましては、

お問い合わせフォームにてお願いいたします。

https://tsubaki-f.com/contact.php

スタッフ一同

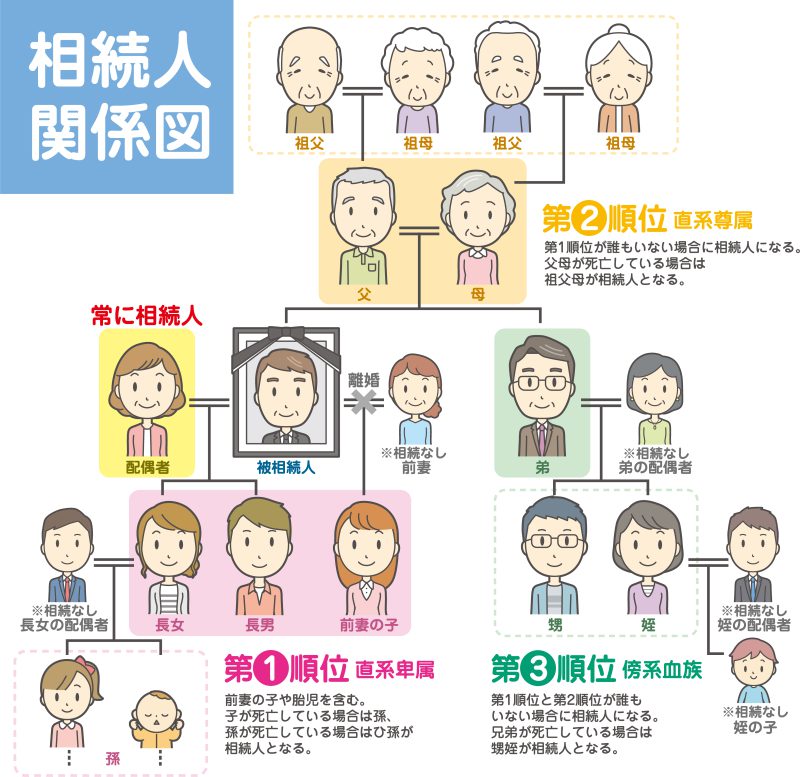

令和4年4月19日、相続対策の一環で取得した不動産を路線価で評価することにより相続税がゼロ円となった相続税申告を認めないとする最高裁の判決が示されました。

富裕層が相続の対策として相場より路線価が低い不動産を購入し、更に借り入れを行うことにより、相続財産の評価を下げ相続税を減額する方法。

例)2億円の現金がある場合

購入価格 5億円(購入価格)

路線価評価 3億円

借入金額 3億円

相続時評価3億円ー借入金3億円=0円

※実際には建物は減価償却され評価が下がります。

また、賃貸不動産の場合土地は80%評価に、建物は70%評価になるなど相続時の評価は上記より更に低くなることが想定されます。

※相続時、土地は路線価で、建物は固定資産税評価額で評価されます。

被相続人は2つの不動産を購入しそれぞれ借り入れをしていました。

・平成21年1月 甲不動産購入

・平成21年12月 乙不動産購入

・平成24年6月 死亡

・平成25年3月 課税価格2826万円で相続税申告(相続税無し)

・平成25年3月 相続人が乙不動産を売却

・平成28年3月 国税庁長官が国税局長に対し路線価ではなく他の合理的方法により評価すべきと指示

・平成28年4月 上記支持に基づき不動産を鑑定評価額により再評価、更正処分及び賦課決定処分

・平成29年3月 国税不服審判所が納税者の請求棄却

・令和2年11月 東京地裁 納税者敗訴、納税者控訴

・令和3年4月 東京高裁 納税者敗訴、納税者上告

・令和4年4月 最高裁 納税者敗訴

甲不動産

購入価格 8億3700万円

申告評価額 2億0004万円

借入金額 6億3000万円

鑑定評価額 7億5400万円

乙不動産

購入価格 5億5000万円

申告評価額 1億3366万円

借入金額 4億2500万円

売却価格 5億1500万円

鑑定評価額 5億1500万円

※乙不動産については5億1500万円で売却しており、鑑定評価額と同等額となっています。

1 相続税の課税価格に算入される財産の価額について、財産評価基本通達の定める方法による画一的な評価を行うことが実質的な租税負担の公平に反するというべき事情がある場合には、当該財産の価額を上記通達の定める方法により評価した価額を上回る価額によるものとすることは租税法上の一般原則としての平等原則に違反しない。

2 相続税の課税価格に算入される不動産の価額を財産評価基本通達の定める方法により評価した価額を上回る価額によるものとすることは、次の(1)、(2)など判示の事情の下においては、租税法上の一般原則としての平等原則に違反しない。

(1) 当該不動産は、被相続人が購入資金を借り入れた上で購入したものであるところ、上記の購入及び借入れが行われなければ被相続人の相続に係る課税価格の合計額は6億円を超えるものであったにもかかわらず、これが行われたことにより、当該不動産の価額を上記通達の定める方法により評価すると、課税価格の合計額は2826万1000円にとどまり、基礎控除の結果、相続税の総額が0円になる。

(2) 被相続人及び共同相続人であるXらは、上記(1)の購入及び借入れが近い将来発生することが予想される被相続人からの相続においてXらの相続税の負担を減じ又は免れさせるものであることを知り、かつ、これを期待して、あえて当該購入及び借入れを企画して実行した。

相続対策による不動産購入について全てが否定されたわけではない。

借り入れをせずに不動産を購入していた場合は問題は発生していなかったと思わますし、自宅や親族の不動産購入など、資産の組み換えを行った場合なら、借り入れがあっても問題にならなかったと思われます。

今回のような短い期間に明らかに税金逃れと分かる取引を行っていた場合、国税は合理的方法による評価を採用することが有ることが詳らかになったのです。

不動産を使った相続対策は相続が発生する直前の取引は避けるほうが良い(5年以上の所有期間がある方が望ましい)と思われますし、極端な圧縮(今回の判例では購入金額の24%前後でした)とならないようにしたり、相続後直ぐに売却しない。などが考えられます。

ただし、こそれらは何の根拠も裏付けもありませんので、予めご了承下さい。

相続対策、相続不動産の処分、有効活用等ご相談はお気軽に椿不動産へ

参考

裁判所 裁判例結果詳細

https://www.courts.go.jp/app/hanrei_jp/detail2?id=91105

国税不服審判所(平成29年5月23日判決)

https://www.kfs.go.jp/service/JP/107/07/index.html

相続した要らない土地を国が引き取ってくれる制度が2023年4月から始まります。

2021年4月28日の第204回通常国会にて新たな法律「相続土地国庫帰属法」が成立し、「相続土地国庫帰属制度」が2023年4月27日から始まります。

「相続土地国庫帰属制度」とは、相続が発生した際に、誰も相続したくない土地を国が引き取ってくれる制度です。

現在所有者が不明な土地の面積が九州の面積ほどになっており、災害時の復旧や公共工事の妨げになっており、また、空家においては犯罪に使用されるなど社会問題となっている。

政府は相続時の登記を義務化し罰則を設けて、所有者の明記を義務付ける不動産登記法を改正、相続人が居ない土地については国が引き取る法律を作りました。

・更地(建物や工作物、車両、樹木、担保権等の無い土地)

・境界が明らかな土地

・土壌汚染がない土地

・隣接する土地との争いなどがない土地

・通路その他により第三者が使用していない土地

※その他詳細は法務局のホームページでご確認下さい。

・審査手数料と負担金(10年分の土地管理費用相当額の予定)が必要

①承認申請(窓口は法務局)

②法務大臣(法務局)による要件審査・承認

③審査手数料と負担金納付

④国庫帰属

※①の申請権者は相続または遺贈により土地を取得した者、共有地の場合は共有社全員で申請する必要がある。

両親が他界し相続が発生したが、子どもたちは夫々マイホームを所有しており、実家を相続するものが誰も居ない。売却しようにも需要が無く不動産会社が相手にしてくれない。

そんな時に利用できるのが「相続土地国庫帰属制度」です。

先ずは相続人で話し合って、国に引き取って貰うことを決めます。建物や植栽、ブロック塀等を解体撤去し、土地家屋調査士に境界の確定(確定測量)してもらいます。土地の相続人が国庫帰属の承認申請を行い引き取ってもらいます。

かかる費用は、建物等解体撤去工事、建物滅失登記費用、測量費用、審査手数料と負担金となります。

市街地で試算すると、建物が30坪、土地が60坪とした場合の費用の目安は建物解体工事費用約150万円、確定測量費用約40万円、建物滅失登記費用約3万円、審査手数料は不明ですが、市街地の200㎡の土地管理費用は約80万円が目安となっています。これらを合計すると概ね280万円 となります。

田舎に実家がある場合、山林や農地がどうなるかですが、国は引き取る方向です。山林は更地にする必要はないので樹木は大丈夫ですが、果樹園は管理が面倒なので引き取らない様です。管理が出来ないものや管理に多大な労力を要するものは引き取らない方向なので、崖がある土地も場合によっては拒否されます。

共有で法人が持ち分を持っている場合も、相続人が主体で国庫帰属を希望し法人が同意すれば国は引き取る方向です。

まだ詳細が決まっておらず、不明点も多いため、詳細規則が定められた際に本コラムの内容と異なる場合は何卒ご容赦下さい。

将来相続が発生した際に相続の放棄ををお考えの方は、新たな制度を利用して国に引き取って貰うことも検討しましょう。

ご実家の売却査定をご希望の方は、椿不動産にお問い合わせ下さい。

法務省

https://www.moj.go.jp/MINJI/minji05_00343.html

相続土地国庫帰属制度 – 法務局

https://houmukyoku.moj.go.jp/mito/content/001354310.pdf

相続土地の登記義務化と 国庫帰属制度 – 国民生活センター

https://www.kokusen.go.jp/wko/pdf/wko-202112_04.pdf

相続登記義務化について

https://tsubaki-f.com/fudo/archives/4932

分譲マンションでは管理組合が管理規約や長期修繕計画を元に修繕積立金を積み立てて大規模修繕工事費用に充てています。

しかし、賃貸マンションのオーナーが同じことをしても積立金は経費にならず税法上のメリットがありませんでした。

そこで賃貸関係団体が要望を続けてきた賃貸住宅の大規模修繕にかかる共済制度が、2021年10月8日に国土交通省から認可されました。同制度は、分譲マンションの長期修繕計画と同様、賃貸住宅の修繕積立金を賃貸関係団体が立ち上げる共済協同組合の共催掛金とすることで全額損金として認め、計画的に修繕ができるようになります。

対象は、建物性能を維持するための「外壁」と「屋根」となりました。

なお、全国賃貸住宅修繕共済協同組合は、以下の3つの団体により立ち上げられました。

・全国賃貸管理ビジネス協会

・公益財団法人日本賃貸住宅管理協会

・公益社団法人全国賃貸住宅経営者協会連合会

賃貸住宅の「大規模修繕積立金共済制度」が始まったのです。

オーナーさんの経営計画や資金繰りに影響を与えるものと思います。メリットやデメリットについて見てみましょう。

共済掛金(修繕積立金)を経費にできる

年間100万円を積み立てるとすれば、100万円が全額経費として認められるため、100万円の所得税や住民税の節約になります。10年積み立てると1000万円ですから大きな節税になります。

修繕費を積み立てることにより、計画的な修繕がしやすくなります。積立金が無い場合(自己資金が少ない場合)と比べて金融機関への借り入れもしやすくなります。

定期的に修繕され何時も綺麗な賃貸住宅は人気が落ちず賃料も安定しオーナーにとって有益です。

修繕積立金の利用目的が「外壁と屋根」に限られますので、それ以外の修繕に使えません。

エレベーターの修繕とか受水槽や給排水管の交換等については別途費用を用意する必要があります。

共済へ加入するには賃貸住宅修繕共済代理店への申込みが必要です。

加入の流れ

1.建物の劣化状況検査

2.長期修繕計画の策定

3.共済掛金の決定

4.加入申し込み

5.共済金の支払い開始

となります。

詳細は管理を依頼されている管理会社へお尋ねください。

収益物件の売却なら株式会社椿不動産へお任せください。

相続した不動産を売却したいと相談を受けます。

登記を調べてみると登記名義人が祖父の名前のままであったり、建物が未登記と言うことが多々あります。

昨年不動産登記法が改正され、令和6年に相続登記が義務化されることとなり、上の様な事は無くなるかもしれません。

関連コラム → 相続登記を義務化 所有者不明土地対策、関連法案を決定

気になる相続不動産の登記義務について調べてみました。

法改正により、令和6年4月頃までに義務化されます。

相続を知った日から3年以内の登記義務。

怠ると罰金(10万円以下の過料)が課されます。

法改正により、令和8年頃に義務化されます。

住所変更してから2年以内に登記住所の変更が必要。

怠ると罰金(5万円以下の過料)が課されます。

新制度「相続人申告登記(仮称)」を利用する。

これは相続が発生したことを法務局に申告するもので相続登記を待ってもらえます。

ただし、遺産分割が決定したら3年以内に登記をする必要があります。

過去(相続登記義務化前)に発生した相続についてもすべて遡って適用されます。

過去に相続が発生して相続登記を放置されている方は、今直ぐに手続きの準備を。

ただし、相続登記をするためには、不動産を調査したり、相続人が2人以上なら相続人全員で作成する遺産分割協議書が必要だったりと大変です。

役所は平日しか空いておらず、足を運ぶのも結構面倒ですので専門家に依頼しましょう。

不動産調査・遺言・任意後見人契約・家族信託・相続手続き・遺産分割協議書作成についての手続きや調査、相談は行政書士に依頼して行うことが出来ます。

ご相談・ご依頼は行政書士法人ライフをお勧めします。

不動産の売却査定や売却のご相談はこちらへお問い合わせください。

参考 法務省 - 所有者不明土地の解消に向けた民事基本法制の見直し

誠に勝手ながら

ゴールデンウィーク(黄金週間)期間の休業について、

下記のとおりお知らせ申し上げます。

■ゴールデンウィーク期間休業日

4月29日〜5月5日まで

※休業中の緊急連絡方法:各担当者への電話または電子メールでお願い致します。

なお、5月6日(金)午前9時から

通常営業いたしております。

以上、宜しくお願い申し上げます。

50戸連たん制とは 本来は原則建物の建築や宅地造成などが禁じられている市街化調整区域でもその土地に近接して50戸以上の住宅や店舗があれば建物の建築や宅地造成などを特例で認める制度。市街化調整区域内でも住宅の建築が可能となる。

中国新聞3月24日付け朝刊によると、福山市は2022年3月31日で「50戸連たん制度」を廃止する。廃止は2020年3月に関係条例を改正し22年3月末に廃止すると決められていた。

これに伴い土地所有者や開発業者による駆け込み開発許可申請が相次いでいると報じている。

それまで年40~50件だったのが19年度は74件、20年度は96件、今年度は3月14日までで166件に上る。特に駅家、神辺、御幸町で農地の宅地化が目立つ。

福山市はコンパクトシティ(市街化区域内の駅周辺に住宅や都市機能を集めてコンパクトな街づくりをすること)を目指し、市街化区域内のJR福山、神辺、大門の各駅周辺や山手町など17エリアを核に医療や福祉、商業施設などを集約させ、行政コストを抑えたい考え。

これにより4月以降福山市内の市街化調整区域内では原則住宅建築ができなくなり、将来の換金化は難しくなる。

不動産の査定や売却相談は椿不動産(八丁堀 本店、福山市役所北 福山支店)へお気軽にどうぞ

メールで簡単 お問合せフォーム もご利用ください

関連コラム

「福山市 宅地造成特例廃止へ 」

「コンパクトシティ策定後に変わる不動産市場 」

あなたの実家は誰がお住まいですか?

将来実家が空き家になる方、既に実家が空き家になった方

どうされてますか?

相続不動産を専門に扱う弊社では、相続された不動産の様々なお悩みを解決してきました。

そこで相続する前と相続した後の実家の処分について2回に分けて書いてみます。

今回はその2回めとなります。

実家を相続された方達の多い悩みは、

① 管理が大変。

当初は毎年数回草刈りに帰っていたが大変だった。今はご近所へ除草を頼んでいるが、その方もご高齢で何時まで除草してもらえるか心配。

② 不動産の所在がわからない

父親の突然の死で、土地の所在や境界が全く分からない。どうしたら良いものか。

③ 共有で登記した

共有で登記したが、相続人間で意見が合わない。処分したいが反対されて処分できない。共有者が行方不明。

④ 売りたいけど

不動産会社が相手にしてくれず売れない。

⑤ 農地(田・畑)が沢山ある。

自分では管理できないので売りたいが、どう処分したら良いのか?

⑥ 相続税が掛かりそう

相続税がかかると聞いたが、不動産ばかりで現金を用意するのが難しい。

⑦ ご近所と共有の土地がある

ご近所さんと共有の土地があり、取り決めがあったようなのだが詳細が分からない。相手方も相続され、詳細が分からないようだ。

以上のようなお悩みが多い様ですが、ここでは不動産に関わるお悩みのアドバイスを書きます。

相続後の登記がされていなかったため空き家の所有者が不明となり、犯罪に使用されたり、倒壊して道路や第三者へ被害をもたらす事故が発生し社会問題となり、2021年4月に民法と不動産登記法が改正され、相続登記が義務化される法案が公布された。義務化のスタートの目途は、2024年の4月からとされ、相続発生後3年以内に名義変更をしないと罰金が発生する。注意すべきは法改正前の相続にも適用されるため、過去に相続が発生して放置している方は速やかに相続登記をしたほうが良い。

相続登記を共有にしたため、共有者が行方不明になったり、更に相続が発生して相続人が複雑になっていたりして、いざ売却しようとするとそれらを解決しなくてはならず、余計な費用と時間がかかる。

需要(その地域で不動産を欲しいと思う方)が無い限り不動産は売れません。

その地域を営業エリアとしている不動産会社がその地域の需要を一番良く知っています。売却を依頼するなら地元の不動産会社やその地域を営業エリアとする不動産会社へ頼みましょう。

一般的な不動産会社は土地(宅地)や、建物を仲介したり売買しています。山は取り扱っていない不動産会社が殆どです。

一方農地は農地法という法律で取引に制限があります。市街化区域内の農地は最寄りの農業委員会へ届出をすることで農地以外の用途を目的とする売買が可能です。

しかし、市街化調整区域内であったり、都市計画区域外の農地は農地以外の目的での取引や現に農業をしている者以外が購入することが制限されます。よって多くの不動産会社は市街化区域内の農地以外は取り扱いません。

山や農地は隣地所有者やご近所さんに購入を打診して難しければ売却を諦めることになります。

現金化のため不動産の売却を急ぐ場合は、不動産会社に買い取ってもらうのが一番確実です。一般的に消費者へ売却するために建物を解体したり、測量したりと時間と費用がかかりますが、不動産会社の買取ならそれらは一切不要です。

相続した不動産に住んでいる方を相続人として不動産を売却すると居住用不動産の売却となり、譲渡所得税の3,000万円控除が使える場合があるなど、誰が相続するかで売却した時の税金が異なることがあります。

我々不動産会社のスタッフもアドバイスできますが、相談しにくいようでしたら、税理士やFP(ファイナンシャルプランナー)、相続専門の行政書士等に相談して下さい。

お隣と共同で使用している不動産があったり、共有登記された土地やため池があったりと田舎特有の取り決めなどが有ることも。これらはご近所のお年寄りにヒアリングして確認し、書き留めておきましょう。後日覚書等を作成し書面で残すと安心です。

不動産調査・遺言・任意後見人契約・家族信託・相続手続き・遺産分割協議書作成についての手続きや調査、相談は行政書士に依頼して行うことが出来ます。

ご相談・ご依頼は行政書士法人ライフをお勧めします。

不動産の売却査定や売却のご相談はこちらへお問い合わせください。

あなたの実家は誰がお住まいですか?

将来実家が空き家になる方、既に実家が空き家になった方

どうされてますか?

相続不動産を専門に扱う弊社では、相続された不動産の様々なお悩みを解決してきました。

そこで相続する前と相続した後の実家の処分について2回に分けて書いてみます。

①まだ親が元気なので相続のことを言い出せない。

②実家以外の田や山があるが、位置(場所や境界)が分からない。

③最近認知症と思われる症状が出てきた。

④親の交友関係を知らない

⑤親族の連絡先を知らない

⑥現金や預金がいくら有るか知らない

⑦兄弟と仲が悪く連絡先を知らない

⑧行方不明の家族がいる

以上のようなお悩みが多い様ですが、ここでは不動産に関わるお悩みを中心に解決策を書きます。

1.不動産の登記名義人はだれ?

建物が未登記であったり、祖父の名義のまま登記が変わってないことも多く、今のうちに登記名義を本人のものにしておく。また、返済が終わった金融機関の抵当権が残っていたら抹消登記をしておく。

2.ブロック塀や水道・排水は隣地の人と共有になっていないか?

境界の取り決め、水路の管理に関わる取り決め等田舎にはご近所との取り決めが多々あります。また、水田に使用するため池も地域の共有となっていることがあり注意が必要です。最近は大雨による災害が多発しており、ため池の管理責任を問われる恐れがある。

3.土地の境界は?

境界が不明な土地は売却する時に境界復元費用が発生することもあります。今のうちにしっかりと確認しておく。

4.実家以外の不動産(農地や山)はある?

実家から離れた場所にある農地や山は全部把握できてますか?親が元気なうちに場所や境界の確認を。

5.親が認知症になったら

親が認知症になると預金の引き出しや不動産の売却など財産の処分をするには、成年後見人が必要となります。成年後見人は家庭裁判所が決めますが、子が申し立てをして家裁が認めてくれると子が成年後見人になれることもあります。一般的には司法書士や弁護士が成年後見人になり、毎月3万円~5万円位の報酬が発生します。成年後見人は本人が死亡するまで解除ができません。

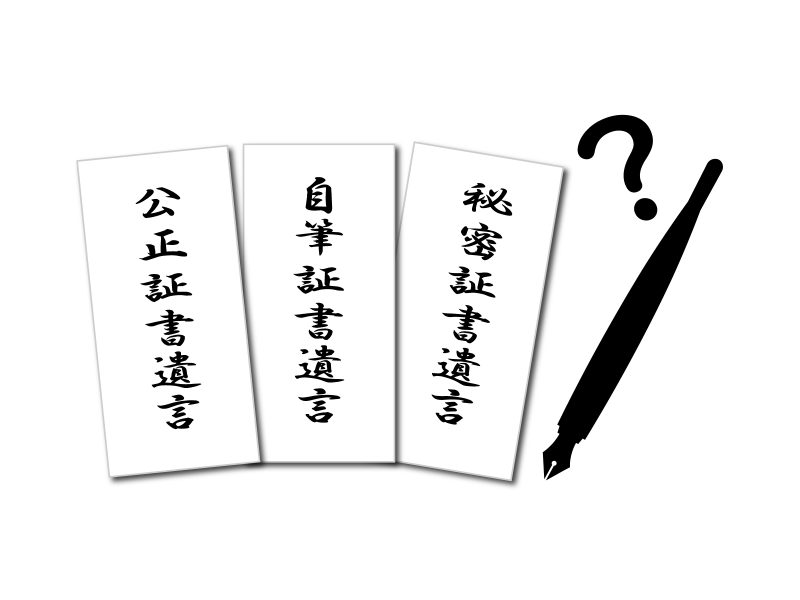

そこで、親が元気なうちに出来る対策は、遺言状を書いてもらう。子と任意後見人契約を結んでおく。処分できる不動産(売却が可能な実家やアパート等)については家族信託制度を利用することで、親が認知症になった時に慌てずにすみます。

6.相続放棄するには

親に大きな借金が有るなど相続をしたくないときは、相続が発生した事を知ってから3ヶ月以内に家庭裁判所へ申立をすることで相続放棄が可能です。相続放棄をすると他の相続人が相続することとなりますので、相続人全員が一緒に相続放棄しないとトラブルになることも。ただし、相続放棄を行っても不動産の管理責任は免れませんのでご注意下さい。

不動産調査・遺言・任意後見人契約・家族信託についての手続きや相談は行政書士に依頼して行うことが出来ます。

ご相談・ご依頼は行政書士法人ライフをお勧めします。

不動産の売却査定や売却のご相談は椿不動産へお問い合わせください。

お問い合わせは、問い合わせフォーム 又は TEL 082-225-6481 又は FAX 082-225-6482 へお願い致します。

(C) 株式会社椿不動産 本サイトの文書及び画像について一切の無断利用をお断り致します。